Блог компании Иволга Капитал |Доходности ВДО по отраслям. И в сравнении со средней (18,7%)

- 04 марта 2024, 06:58

- |

Доходности ВДО более-менее стабилизировались. В среднем между 18,5 и 19% годовых. На конец истекшей недели – 18,68%. Это среднее значение для всех бумаг с кредитным рейтингом не выше ВВВ и дюрацией от 0,5 до 2 лет.

На отраслевых картах рынка высокодоходных облигаций (лизингодатели, МФК и девелоперы; к последним добавили Гарант-Инвест) видим определенную цеховую общность. МФК – наиболее доходные, лизинги, хотя их и больше остальных, и предложение новых бумаг от них больше, наименее.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог компании Иволга Капитал |Почему доходности ВДО (18,8%) не снижаются?

- 26 февраля 2024, 06:51

- |

Простой ответ на вопрос, почему достаточно высокие доходности ВДО (последние 5 лет они обычно были заметно ниже) не снижаются? Если такой вопрос есть.

Ответ на обновленном парном графике. В верхнем поле – динамика доходностей ВДО (облигации с кредитными рейтингами от В- до ВВВ). В нижнем – та же динамика, но в виде премий этих доходностей к доходности денежного рынка.

Деньги год назад стоили 7,5%. Сейчас 16,5%. +9% годовых. ВДО год назад давали 15,5%, сейчас 18,8%, +3,3% годовых. Их средняя премия к денежному рынку сегодня – 1,5-2%.

Мы не знаем, будут ли доходности расти. Хотя с такой премией потенциалом располагают. Мало ли пройдет большой дефолт (Киви Финанс как намек) или случится фондовый обвал. Но знаем, что оснований для их снижения недостаточно. Банк России готовится понижать ключевую ставку в лучшем случае через 4 месяца. Времени и для разочарования в надеждах, и для ловли падающих ножей достаточно.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

( Читать дальше )

Блог компании Иволга Капитал |Облигации, дающие наибольшую и наименьшую доходность для своих кредитных рейтингов. И сделки в портфеле ВДО

- 12 февраля 2024, 07:17

- |

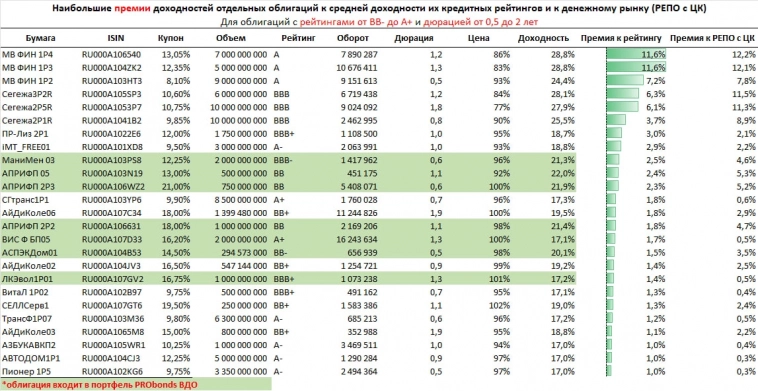

Практическая (для нас) пара таблиц. Бумаги, которые дают премию доходности к средней доходности своих кредитных рейтингов. И бумаги, дающие к дисконт к ней.

В первой таблице много облигаций, входящих в наш публичный портфель PRObonds ВДО. И их число вырастет. Во второй – две, и останется одна.

( Читать дальше )

Блог компании Иволга Капитал |Доходности ВДО (18,8%) стабильны, в неприятной близости от ключевой ставки и со слабым покрытием дефолтного риска

- 12 февраля 2024, 06:36

- |

Обновляем динамику облигационных доходностей (мы ведем ее не по отдельным бумагам, а по кредитным рейтингам этих бумаг, для рейтингов от В- до А+). И видим, что в целом доходности или остаются на месте, или понемногу повышаются.

В пятницу ЦБ объявит значение ключевой ставки, и консенсус за ее сохранение на 16%. Если брать только сегмент ВДО (кредитные рейтинги от В- до ВВВ), его средняя доходность последний месяц колебалась на 18,6-18,9%. Что превышает КС всего в 1,15-1,2 раза. Тогда как, по нашему мнению, безопасный диапазон для коэффициента – начиная с 1,3.

( Читать дальше )

Блог компании Иволга Капитал |Карты рынка ВДО. Лизинги (18%), МФК (20%) и девелоперы (19%)

- 08 февраля 2024, 07:07

- |

Возьмем три самые распространенные в сегменте высокодоходных облигаций отрасли: лизинг, микрофинансы и девелопмент. И разместим облигации этих эмитентов на разных картах рынка, но в одинаковых размерностях этих карт. Сравним.

Лизингодатели предлагают в среднем наименее доходные (средняя доходность 18%) и наиболее длинные (дюрация больше 2,5 лет не редкость) бумаги. И при этом лизинговых облигаций на рынке в количестве больше всего.

( Читать дальше )

Блог компании Иволга Капитал |Пора ли ставить на снижение облигационных доходностей?

- 25 января 2024, 06:51

- |

Так отскакивает рынок облигаций или нет? Даже не так. Какой-то отскок есть. Насколько он устойчивый? Пора ли переключаться на снижение ключевой ставки и покупку просевших за последние полгода бумаг?

Об устойчивости можно говорить, когда снижаются доходности не только уже торгующихся облигаций, но и новых, выходящих на первичное размещение выпусков.

И если бы таких новых выпусков было много, хороший был бы индикатор 😉

Но, закономерная реакция на КС 16%, их единицы. Однако эти единицы во многом собраны в сегменте облигаций микрофинансовых компаний. Новые размещения (купонами в 21-22% и, соответственно, доходностями в 22-24% здесь никого не удивишь) давят на котировки давно обращающихся бумаг. Не дают вторичному рынку оторваться от реальной стоимости облигационных денег.

Эту группу облигаций и подсветим. На графике динамики облигационных доходностей МФК хорошо виден рост с августа по декабрь. Но сложно разглядеть снижение после. Где-то оно есть, но не в виде тренда. На графике нет новых облигаций, выпущенных в конце прошлого и начале наступившего года. Чтобы не нарушать преемственность. Если бы были, разглядеть намек на разворот вниз было бы еще сложнее.

( Читать дальше )

Блог компании Иволга Капитал |Какие ВДО дают премию, а какие дисконт к своим кредитным рейтингам?

- 23 января 2024, 06:51

- |

Высокодоходные и не только облигации, в большинстве, за последний месяц выросли в цене и снизились в доходности. Что лучше воспринимать не как устойчивый тренд (хотя чем черт не шутит), а как ухудшение инвестиционных возможностей.

В этой связи прилагаем 2 привычные таблицы. Это облигации, обладающие наибольшими премиями и дисконтами доходности к средней доходности своего кредитного рейтинга. Т.е. те, что дают доходность или заметно больше или заметно меньше, чем в среднем для бумах их кредитного качества. Таблицы составлялись по итогам пятницы 19.01, но за понедельник облигационный рынок принципиально не отклонялся, данные актуальны.

Можно заметить, что из бумаг, имеющих премию к средней доходности рейтинга, многие входят в наш публичный портфель ВДО (выделены зеленым маркером). С дисконтами обратная ситуация. Среди этих облигаций в портфель входит только одна и на незначительную долю.

( Читать дальше )

Блог компании Иволга Капитал |Доходности ВДО (средняя 18,8%) падали недолго

- 22 января 2024, 06:59

- |

15 декабря не только ЦБ поднял ключевую ставку на новый уровень (16%), но и началось снижение доходностей облигационного рынка. Высокодоходные облигации не исключение. До этого доходности росли 4 месяца почти непрерывно.

Снижения доходностей (роста котировок) облигаций хватило на 3 недели. И мы вновь фиксируем их рост. Да, средняя доходность ВДО (бумаги с кредитным рейтингом не выше ВВВ) сейчас 18,8%, а пик середины декабря — 19,7%. Но на втором графике хорошо видно, что снижение этой средней остановилось. А также, что она находится в опасной близости с ключевой ставкой. Если последняя не будет снижаться в близкой перспективе, то у ВДО достаточно аргументов к новой волне роста доходностей / снижения котировок.

( Читать дальше )

Блог компании Иволга Капитал |Доходности ВДО (средняя – 19%) откатились вниз

- 25 декабря 2023, 07:02

- |

Недельный срез доходностей ВДО. В формате тенденций.

• 4-месячный рост доходностей остановился и даже чуть откатился вниз (первый график).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал